克拉克森研究在2020年末发布《中国航运融资租赁》首刊。辞旧迎新之际,我们把2021年的开篇推送版面献给在周期变化的航运市场中乘风破浪的中国租赁业:过去十年期间,中国船舶租赁业务快速发展,目前市场渗透力达7.3% (以总吨计算,其中存量船队占比全球船队规模6.9%,未交付船舶占全球在手订单12.3%)。

资产规模

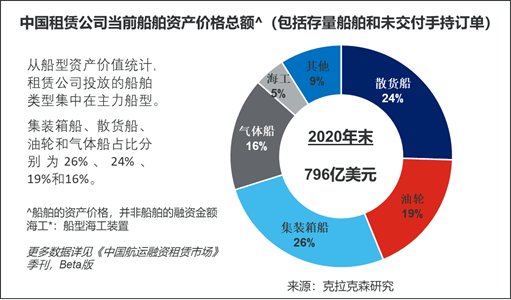

克拉克森研究估算当前全球航运(除海工)船队和手持订单价值为11,544亿美元。据统计中国国内共有28家从事国际船舶融资租赁业务的公司和50家仅从事国内船舶租赁业务的公司,拥有船队资产价值总额达796亿美元,合计约1.1亿总吨,2291艘船;资产总量仅次于第三大船东国日本(合计总船队规模1080亿美元,1.8亿总吨)。以资产价值计,前十大头部租赁公司市场份额占比高达84%。

发展阶段

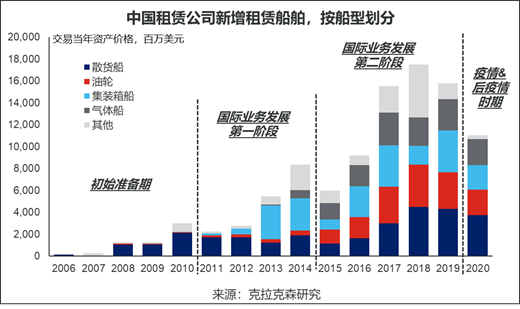

回溯过去十年间,中国租赁公司经历了三个发展阶段:

· 初始准备期(2008-2010):此时的船舶租赁以国内业务为主,船舶类型几乎全是小型散货船和件杂货船,每年新增船队资产12-30亿美元。值得指出的是散货船至今仍是大部分租赁公司进入航运租赁市场的首选船型,受益于其低门槛和高流动性。

· 国际业务发展第一阶段(2011-2014):金融危机后欧洲传统银行的逐渐收缩和退出给中国租赁公司国际业务的开展提供了机会。第一波发展始于2011年,能提供稳定租约且具有规模效应的集装箱班轮公司获得了中国租赁公司的青睐。4年间,中国租赁公司与地中海航运(MSC)、达飞轮船(CMA CGM)等头部班轮公司共签订了67艘 8,000箱以上大型集装箱船的新造船融资租赁项目订单。

· 国际业务发展第二阶段(2015-2019):船型的多样化帮助租赁公司迅速拓宽业务范围和目标客户群体。2015年开始,油轮和气体船这种之前被认为相对具备运营难度的船型产品被更多的租赁公司所接受。尤其在门槛较高流通性较弱的LNG船领域,当前船型份额达12%。近几年也不乏客滚船、豪华游轮项目。这也反映了租赁公司在细分市场领域对一流船东的渴望和资产多样化的趋势。2017-2019年间,平均每年新增船队资产165亿美元。

疫情和后疫情时代(2020+)

年轻的中国航运租赁业在迈入第二个十年时,其发展进程被突如其来的新冠疫情所影响。疫情带来的不确定性导致全球新造船投资大幅减少,降至2016年最低水平。对周期性行业的谨慎态度以及资产流动性的担忧导致2020年全年中国航运租赁仅成交272艘船,1533万总吨合资产价值110亿美元,为2019年的70%。排名前十的头部租赁公司中有六家2020年新增船舶租赁业务大幅减少,降幅在20-70%。

但尽管如此,中国租赁公司在2020年共计投放141亿美元(大部分为过去1-2年的存量项目),略低于2019年投放水平。另一方面,海运这一传统行业对中国经济贸易发展的重要性(中国约占全球海运进口量的1/4)和当前资产价格的历史低位又吸引更多的租赁公司进入航运市场。部分新进入市场的租赁公司资产规模实现大幅增长。克拉克森研究统计的排名前十五的租赁公司中有五家租赁公司新增船舶业务在2020年实现两位数增长,其中一家公司仅用了两年多时间实现资产超过10亿美元的突破。

新增租赁业务的放缓对中国船舶融资租赁行业的影响会在今明两年显现;同时目标客户群体的普遍共性仍制约中国租赁行业的下一步发展。克拉克森研究预计未来十年平均每年投资需求为127亿美元,其中大部分机会来自绿色转型带来的船队更新和再融资需求;要保持当前7.3%的资产规模意味着租赁公司每年需要在维持当前150亿投放水平基础上进一步增长。后疫情时代,中国租赁公司的第三阶段发展能否影响未来航运市场格局?

04-01 来源: 克拉克森研究CRSL

04-22 来源: 克拉克森研究CRSL

02-28 来源: 克拉克森研究

01-05 来源: 克拉克森研究CRSL

01-23 来源: 克拉克森研究CRSL

01-25 来源: 克拉克森研究CRSL

11-03 来源:克拉克森研究

04-19 来源: 克拉克森研究

02-02 来源: 克拉克森研究CRSL

07-09 来源:信德海事网